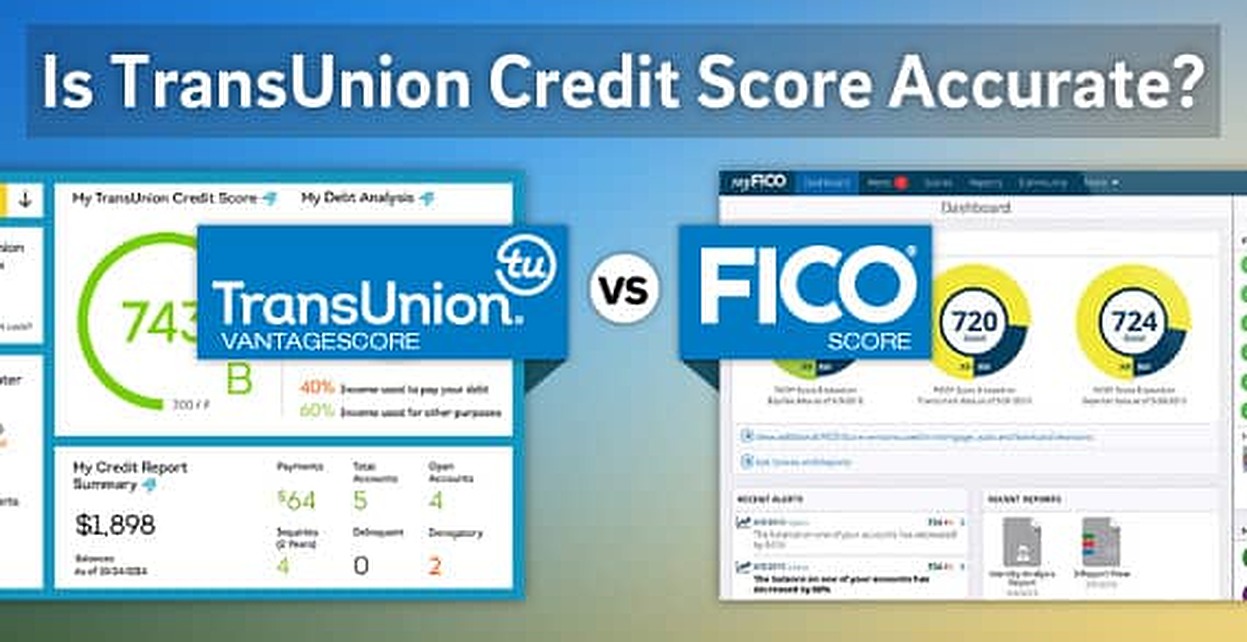

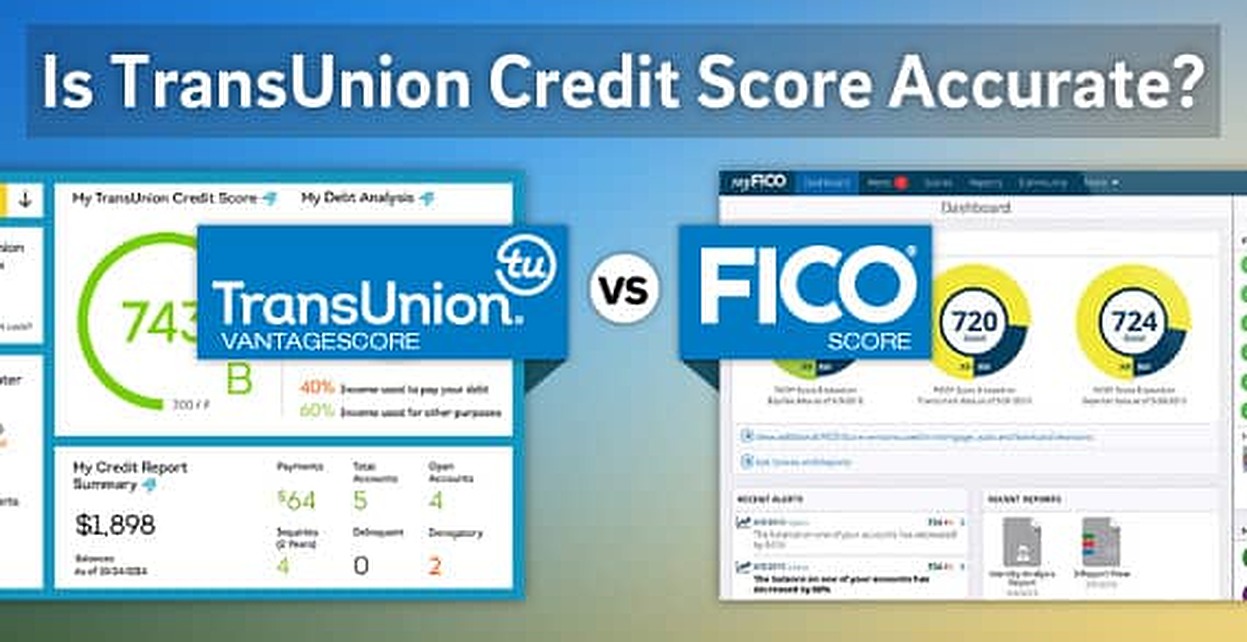

O que é uma pontuação justa de crédito para transunião?

Resumo do artigo: O que é uma pontuação perfeita de crédito de transunião?

O que é uma pontuação perfeita de crédito para transunião?

A pontuação que você vê fornecida pela TransUnion é baseada no Vantagescore® 3.0 modelo. As pontuações de crédito FICO e Vantagescore variam de 300 a 850. As pontuações são calculadas usando informações em seu relatório de crédito.

Qual pontuação de crédito importa mais, TransUnion ou Equifax?

Nenhuma pontuação de crédito de qualquer uma das agências de crédito é mais valiosa ou mais precisa do que outra. É possível que um credor possa gravitar em direção a uma pontuação sobre outra, mas isso não significa necessariamente que a pontuação seja melhor.

Qual é a menor pontuação de crédito de transunião possível?

Normalmente, as pontuações de crédito estão em um intervalo de 300-850. No entanto, existem algumas pontuações de crédito específicas do produto, como pontuação de crédito de seguro, que podem ter um intervalo diferente. De um modo geral, quanto maior a sua pontuação, melhor o seu histórico de gerenciamento de dívidas e reembolso de crédito ou empréstimos.

Quão precisa é a pontuação de crédito da TransUnion?

As pontuações da Equifax e TransUnion são igualmente precisas, pois ambas usam seus próprios sistemas de pontuação. Ambas as agências de crédito fornecem pontuações precisas, e qualquer que seu credor opte fornecerá informações adequadas.

Os bancos usam transunião ou equifax?

Para concluir. Emissores e credores de cartão de crédito podem usar um ou mais dos três principais agências de crédito – expérianos, transmunião e equifax – para ajudar a determinar sua elegibilidade para novas contas de cartão de crédito, empréstimos e muito mais.

Qual pontuação é melhor, Experian ou TransUnion?

Das três principais agências de crédito (Equifax, Experian e TransUnion), nenhuma é considerada melhor que os outros. Um credor pode confiar em um relatório de uma agência ou nos três agências para tomar suas decisões sobre a aprovação do seu empréstimo.

Os bancos olham para a TransUnion ou Equifax?

Quando você está se candidatando a uma hipoteca para comprar uma casa, os credores normalmente analisam todos os seus relatórios de histórico de crédito das três principais agências de crédito – expéricas, Equifax e Transunion. Na maioria dos casos, os credores hipotecários analisarão sua pontuação FICO. Existem diferentes modelos de pontuação do FICO.

O FICO é mais importante que o TransUnion?

Os três departamentos e Fico

Por exemplo, um gerente de apartamentos que verifica seu crédito só pode olhar para a Experian enquanto uma empresa de cartão de crédito só pode olhar para a TransUnion. FICO foi desenvolvido como uma alternativa a esses agentes. Muitos credores preferem o FICO porque pinta uma imagem mais holística do potencial mutuário.

Os credores olham para a transunião ou equifax?

Quando você está se candidatando a uma hipoteca para comprar uma casa, os credores normalmente analisam todos os seus relatórios de histórico de crédito das três principais agências de crédito – expéricas, Equifax e Transunion. Na maioria dos casos, os credores hipotecários analisarão sua pontuação FICO. Existem diferentes modelos de pontuação do FICO.

É transunião mais importante que o FICO?

Os três departamentos e Fico

Por exemplo, um gerente de apartamentos que verifica seu crédito só pode olhar para a Experian enquanto uma empresa de cartão de crédito só pode olhar para a TransUnion. FICO foi desenvolvido como uma alternativa a esses agentes. Muitos credores preferem o FICO porque pinta uma imagem mais holística do potencial mutuário.

Qual pontuação de crédito é a mais precisa?

Simplificando, não há uma pontuação “mais precisa” quando se trata de receber sua pontuação das principais agências de crédito.

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] O que é uma pontuação perfeita de crédito para transunião

A pontuação que você vê fornecida pela TransUnion é baseada no Vantagescore® 3.0 modelo. As pontuações de crédito FICO e Vantagescore variam de 300 a 850. As pontuações são calculadas usando informações em seu relatório de crédito.

Cache

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] Qual pontuação de crédito é mais transmissível ou equifax

Nenhuma pontuação de crédito de qualquer uma das agências de crédito é mais valiosa ou mais precisa do que outra. É possível que um credor possa gravitar em direção a uma pontuação sobre outra, mas isso não significa necessariamente que a pontuação seja melhor.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] Qual é a menor pontuação de crédito de transunião possível

Normalmente, as pontuações de crédito estão em um intervalo de 300-850. No entanto, existem algumas pontuações de crédito específicas do produto, como pontuação de crédito de seguro, que podem ter um intervalo diferente. De um modo geral, quanto maior a sua pontuação, melhor o seu histórico de gerenciamento de dívidas e reembolso de crédito ou empréstimos.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] Quão precisa é a pontuação de crédito da TransUnion

As pontuações da Equifax e TransUnion são igualmente precisas, pois ambas usam seus próprios sistemas de pontuação. Ambas as agências de crédito fornecem pontuações precisas, e qualquer que seu credor opte fornecerá informações adequadas.

Cache

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] Os bancos usam transunião ou equifax

Para concluir. Emissores e credores de cartão de crédito podem usar um ou mais dos três principais agências de crédito – expérianos, transmunião e equifax – para ajudar a determinar sua elegibilidade para novas contas de cartão de crédito, empréstimos e muito mais.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] Qual pontuação é melhor Experian ou TransUnion

Das três principais agências de crédito (Equifax, Experian e TransUnion), nenhuma é considerada melhor que os outros. Um credor pode confiar em um relatório de uma agência ou nos três agências para tomar suas decisões sobre a aprovação do seu empréstimo.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] Os bancos olham para a TransUnion ou Equifax

Quando você está se candidatando a uma hipoteca para comprar uma casa, os credores normalmente analisam todos os seus relatórios de histórico de crédito das três principais agências de crédito – Experian, Equifax e Transunion. Na maioria dos casos, os credores hipotecários analisarão sua pontuação FICO. Existem diferentes modelos de pontuação do FICO.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] O FICO é mais importante que o TransUnion

Os três departamentos e Fico

Por exemplo, um gerente de apartamentos que verifica seu crédito só pode olhar para a Experian enquanto uma empresa de cartão de crédito só pode olhar para a TransUnion. FICO foi desenvolvido como uma alternativa a esses agentes. Muitos credores preferem o FICO porque pinta uma imagem mais holística do potencial mutuário.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] Os credores olham para a transunião ou equifax

Quando você está se candidatando a uma hipoteca para comprar uma casa, os credores normalmente analisam todos os seus relatórios de histórico de crédito das três principais agências de crédito – Experian, Equifax e Transunion. Na maioria dos casos, os credores hipotecários analisarão sua pontuação FICO. Existem diferentes modelos de pontuação do FICO.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] É transunião mais importante que o FICO

Os três departamentos e Fico

Por exemplo, um gerente de apartamentos que verifica seu crédito só pode olhar para a Experian enquanto uma empresa de cartão de crédito só pode olhar para a TransUnion. FICO foi desenvolvido como uma alternativa a esses agentes. Muitos credores preferem o FICO porque pinta uma imagem mais holística do potencial mutuário.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] Qual pontuação de crédito é a mais precisa

Simplificando, não há uma pontuação “mais precisa” quando se trata de receber sua pontuação das principais agências de crédito.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] Qual Credit Bureau é mais preciso

Embora Experian seja o maior departamento de crédito do U.S., TransUnion e Equifax são amplamente considerados igualmente precisos e importantes. Quando se trata de pontuação de crédito, no entanto, há um vencedor claro: a pontuação FICO® é usada em 90% das decisões de empréstimos.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] Os bancos usam Experian ou TransUnion

Quando você está se candidatando a uma hipoteca para comprar uma casa, os credores normalmente analisam todos os seus relatórios de histórico de crédito das três principais agências de crédito – Experian, Equifax e Transunion.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] Os credores usam FICO ou Transunion

Quando você está se candidatando a uma hipoteca para comprar uma casa, os credores normalmente analisam todos os seus relatórios de histórico de crédito das três principais agências de crédito – Experian, Equifax e Transunion. Na maioria dos casos, os credores hipotecários analisarão sua pontuação FICO. Existem diferentes modelos de pontuação do FICO.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] Qual pontuação é mais precisa transmunião ou experiência

Com várias opções disponíveis, você pode estar se perguntando qual dessas fontes é a mais precisa. Simplificando, não há uma pontuação “mais precisa” quando se trata de receber sua pontuação das principais agências de crédito. Neste artigo, você aprenderá: diferentes tipos de pontuações de crédito.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] Quão longe está o Credit Karma

Bem, a pontuação de crédito e as informações do relatório sobre o Credit Karma são precisas, pois duas das três agências de crédito estão relatando. Equifax e TransUnion são os que oferecem relatórios e pontuações. O Credit Karma também oferece vantagescores, mas eles são separados dos outros duas agências de crédito.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] Os credores olham para Equifax ou Transunion

Quando você está se candidatando a uma hipoteca para comprar uma casa, os credores normalmente analisam todos os seus relatórios de histórico de crédito das três principais agências de crédito – Experian, Equifax e Transunion. Na maioria dos casos, os credores hipotecários analisarão sua pontuação FICO. Existem diferentes modelos de pontuação do FICO.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] Os bancos usam transunião

Para concluir. Emissores e credores de cartão de crédito podem usar um ou mais dos três principais agências de crédito – expérianos, transmunião e equifax – para ajudar a determinar sua elegibilidade para novas contas de cartão de crédito, empréstimos e muito mais.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] É transunião mais importante que o Experian

Das três principais agências de crédito (Equifax, Experian e TransUnion), nenhuma é considerada melhor que os outros. Um credor pode confiar em um relatório de uma agência ou nos três agências para tomar suas decisões sobre a aprovação do seu empréstimo.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] O Credit Karma é preciso com a TransUnion

As pontuações e relatórios de crédito que você vê no Credit Karma vêm diretamente da TransUnion e Equifax, dois dos três principais agências de crédito ao consumidor. As pontuações e relatórios de crédito que você vê no crédito Karma devem refletir com precisão suas informações de crédito, conforme relatado por essas agências de crédito.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] Qual pontuação de crédito é mais precisa

Simplificando, não há uma pontuação “mais precisa” quando se trata de receber sua pontuação das principais agências de crédito. Neste artigo, você aprenderá: diferentes tipos de pontuações de crédito.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] Qual é a pontuação de crédito mais usada

Pontuação FICO 8

As pontuações FICO geralmente são conhecidas por serem as mais amplamente utilizadas pelos credores. Mas o modelo de pontuação de crédito usado pode variar de acordo com o credor. Embora a pontuação do FICO 8 seja a mais comum, os credores hipotecários podem usar o FICO Score 2, 4 ou 5.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] Qual das três pontuações de crédito geralmente é o mais alto

Como observado anteriormente, a pontuação de crédito que mais importa é a sua pontuação FICO, pois é usada na grande maioria das decisões de empréstimos.

[/wpremark]

[wPremark Preset_name = “chat_message_1_my” icon_show = “0” Background_color = “#e0f3ff” Padding_right = “30” Padding_left = “30” Border_radius = “30”] [WPREMARK_ICON ICON = “Quott-LEFT-Solid” 32 “Height =” 32 “] Qual pontuação de crédito é a mais difícil

Aqui estão as faixas básicas de pontuação de crédito da FICO: Crédito excepcional: 800 a 850.Crédito muito bom: 740 a 799.Bom crédito: 670 a 739.Crédito justo: 580 a 669.Baixo crédito: sob 580.

[/wpremark]