バイト一年目の所得税はいくらですか?

アルバイトの毎月の所得税はいくらですか?

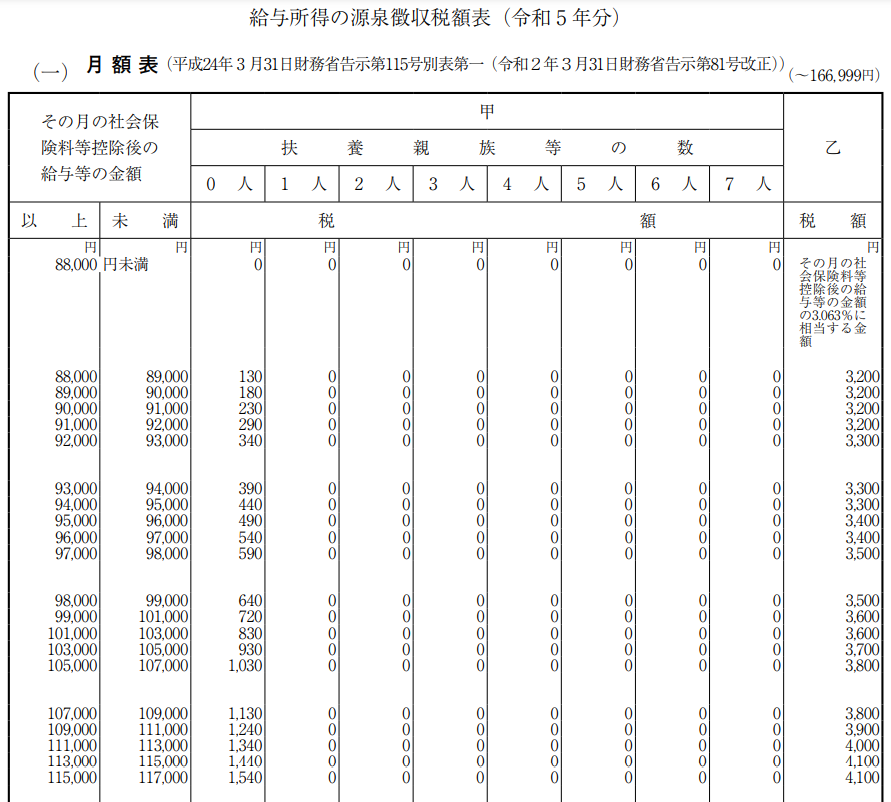

パート・アルバイトの場合、扶養控除申告書を勤め先に提出して、月88,000円未満なら税金は0円です。 月88,000円以上になると所得税が発生して、給料から天引きされます。 また、扶養控除申告書を提出していない場合、最低でも給料の3.063%相当の所得税が天引きされます。

キャッシュ

バイト 月10万 税金 いくら?

バイト代の税金が戻ってくるのはどんな時?

| 給与額 | 税額 | |

|---|---|---|

| 10月 | 10万円 | 3,600円 |

| 11月 | 8万円 | 2,450円 |

| 12月 | 7万円 | 2,144円 |

| 合計 | 32万円 | 10,338円 |

キャッシュ

88000円の所得税はいくらですか?

【例❶】1ヶ月の給料が88,000円なら3,200円の所得税が引かれることになります。

月10万円の所得税はいくら?

「給与所得の源泉徴収税額表(令和 5 年分)」によると、月収10万円で扶養家族が0人の場合に天引きされる所得税は720円だ。 月収が1~12月まで毎月同じであれば年間8,640円(720円×12ヵ月)が天引きされる。

キャッシュ

アルバイトの所得税の計算方法は?

アルバイトの所得税は、大まかに「課税所得税額=所得金額×税率-控除額」で算出できます。

所得税 1ヶ月いくらから?

月いくらから引かれる? 月収の場合は88,000円以上の場合 1か月のお給料が88,000円以上になった場合も、所得税が引かれることになります。 前章では、年収が103万円を超えると所得税がかかってしまうとお伝えしましたが、その金額を月収に直すと「103万円÷12か月=約86,000円」となります。

学生バイト 所得税 引かれる なぜ?

雇用形態にかかわらず、仕事の対価として給与や賃金、賞与などの給与所得をもらっている人は、税制上「給与所得者」に分類されます。 バイトも税制上では会社員と同じ「給与所得者」に分類されるため、バイトの給与からも所得税が引かれます。

103万円と130万円 どっちが得?

Q:扶養内で働くなら103万・130万円どちらがお得? 103~130万円で稼ぐと、住民税や所得税などが差し引かれ、結果的に103万円稼いだときよりも手取りが少なくなります。 ただし、厚生年金への加入によって、将来の年金支給額が増えるといった点も考慮すると、手取りが少ないからといって一概に損とは言い切れません。

8万8千円超えたら所得税 いくら?

月収8万8,000円未満であれば所得税は発生しない

次の「給与所得の源泉徴収税額表」の「甲欄」をご覧ください。 給与が月額8万8,000円未満の場合、税額は扶養親族等の人数にかかわらず0円です。 月額8万8,000円以上になると、扶養親族等がいない場合に所得税が発生しています。

バイト 所得税 引かれた なぜ?

雇用形態にかかわらず、仕事の対価として給与や賃金、賞与などの給与所得をもらっている人は、税制上「給与所得者」に分類されます。 バイトも税制上では会社員と同じ「給与所得者」に分類されるため、バイトの給与からも所得税が引かれます。

アルバイト 所得税 いくらから引かれる?

年収103万円を超えると所得税が課せられる

所得税は、給料の全額にかかるわけではありません。 バイトの場合、通常年収から給与所得控除55万円と基礎控除48万円を差し引いた後の金額に課されます。 55万円+48万円=103万円なので、年収103万円以内であれば控除の範囲内に収まり、所得税はかかりません。

バイト 月17万 税金 いくら?

控除額の内訳

| 控除対象 | 詳細 |

|---|---|

| 所得税 | 2,400円/月ほど(月給17万円の場合) ・所得に応じてかかる税金 ▶所得税の税率|国税庁 |

| 住民税 | 5,600円/月ほど (月給17万円の場合) ・地域によって税率が多少異なる・前年の収入に対してかかる |

所得税 いくらから引かれる 月?

所得税はいくらから引かれるの? 所得税は、年収が103万円を超えるとかかります。 アルバイトやパートなどの給与収入が103万円以下、かつ他に所得がない場合、所得税は課税されません。 ただし、年収が基準に収まっていても、月収が88,000円以上になると給料から所得税が源泉徴収されます。

88000円 超えたらどうなる 学生?

月の収入が88,000円を超えた場合、勤務先で源泉徴収が行われるため、本来納めなくて良い所得税が天引きされてしまいます。 そこで確定申告をすることによって、天引きをされた所得税が還付金として戻ってくるのです。 そのため年収103万以下で特定の月に88,000円の収入を超えた場合は、確定申告を検討しましょう。

バイト 所得税 引かれない なぜ?

バイトが所得税を引かれないケースもあります。 それは、年収が103万円を超えていない場合や、親などの扶養内である場合、社会保険料や住民税が控除対象となることで所得税がかからない場合です。

103万の壁 なくなる いつから?

2022年10月以降は、従業員101人以上の会社で働いている場合、年収が106万円以上あれば社会保険に加入するようになります。 さらに2024年にはその対象が、従業員数51人以上の会社に広がる予定です。 配偶者の扶養の範囲内で働きたい人は、103万円の壁に続いて、106万円の壁を意識する必要性が高まってきています。

所得税が発生しないバイトは?

1. 年収103万円以下のアルバイトは源泉徴収がなければ年末調整不要 「年収103万円以下で所得税の源泉徴収が1円もない」というアルバイトであれば年末調整も確定申告も必要ありません。

学生 アルバイト 確定申告 しない と どうなる?

確定申告が必要にもかかわらず、期限である3月15日までに手続きをしなかった場合は、納付する税金の額に対して50万円までは15%、50万円を超えると20%の割合を乗じた無申告加算税が課せられます。

年末調整をしないとどうなる バイト?

年末調整を意図して行わない場合、事業主に対して罰則が課される可能性があります。 アルバイト側も確定申告をしない限り、払いすぎた税金の還付を受けられないのに加えて、社会保険料の計算も正確にされないため、過剰に保険料を納付してしまう可能性もあるでしょう。

103万と106万 どちらが得?

数字は近いですが、103万円と106万円の壁はまったく別のものです。 106万円は社会保険の壁ですが、103万円は税金の壁です。 年収が103万円を超えると、所得税の支払いが必要になります。 106万円の壁を超えると所得税や住民税、厚生年金、健康保険のすべてを支払わなければいけなくなる可能性があります。

0 Comments